Milestone

経営者の

道しるべです。

Pursuit of results, That is our mission.

道しるべです。

ファクタリング事業

コンサルティング企業ならではの

新しいファクタリングサービス

近年、中小企業の主要な資金調達手段としてファクタリングが注目されていますが、手数料が高かったり、取引先の信用リスクによって利用できなかったりと、様々なディメリットもあります。当社は、コンサルティング機能を最大限活用することにより、非常に安価且つ確実なファクタリングサービスを提供しております。

財務コンサルティング事業

社長の最も大事な仕事が

「資金調達」になっていませんか?

経験豊富な専属コンサルタントが、資金調達や金融機関交渉、あるいは経営改革策定等の様々な業務をサポートすることにより、社長が「社長にしか出来ない仕事」に邁進できる環境を作り出すことをお約束します。

総務アウトソーシング事業

総務経理業務の

アウトソーシングはご存じですか?

時代の流れが早い昨今、貴社の総務経理部門の効率化、合理化は進んでいますか?

経験豊富な専属のコンサルタントが高い業務品質の向上のご提案から実行までをサポートします。社内人材の流動化と最適化をお約束いたします。

保険事業

様々なリスクに備えて、

最適なLIFEPLANを提供します

個人の方から法人の方まで、幅広い知識と経験に基づき、リスクコンサルティングを行います。特に「コンサルティング会社」が母体ですので、特に企業リスクコンサルティングに強味があります。財務、法務、税務、相続、事業承継等に最適なご提案をお約束いたします。

現在、経営に

課題を抱えていませんか?

質問に答えていただくだけで課題を明確にし、解決へ導きます。

知っておきたい豆知識 Tips

-

-

コロナ関連融資の返済に

不安はありませんか?コロナ関連融資の返済に不安はありませんか?

2年以上も続いている「新型コロナウイルス感染症」は、企業の経済活動や資金繰りにも多大な影響を与えました。 それに対し、日本政策金融公庫・商工組合中央金庫・信用保証協会が中心となり、「特別貸付」や「特別利子補給制度」が準備されました。大半の中小企業が利用していると思います。

この「新型コロナウイルス感染症特別貸付」は、当初3年間は無利息・最長返済据置期間5年という破格の条件でした。但し据置期間については、金融機関の審査もあり、実際に5年据置のケースは非常に少なく、大半が1年~2年であり、今年から返済が開始される融資が大部分だと思います。

コロナ関連資金の返済の見通しは大丈夫ですか?

企業にとっては、コロナ関連で調達した資金は「通常よりも増加してしまった負債」であり、企業規模・収益力から考えて「借入過多」になっているケースが散見されます。保証協会としてはその企業への保証金額が膨らんでいること、金融機関にとっては返済に不安があるという理由で、当面反復融資を受けることが難しくなることが予想されます。

この状況を打破する方法はいくつかありますが、何よりも大事なのは「コロナ禍の下での中期的事業計画・資金計画」を早急に策定し、金融機関に理解してもらうことです。アフターコロナを模索している現在、企業にとっては ①縮小した業容回復に伴う先行資金 ②コロナの影響に対応する新規事業や新規設備資金 ③従来借入返済に上乗せされたコロナ関連資金返済負担 の3つが重なり、お金がいくらあっても足りない状況であると思います。だからこそ、現在置かれている環境や企業のポテンシャルを客観的に判断し、いかにして生き残っていくのかという方向性・具体策を金融機関に示すための、収益的・財務的な中期経営計画が今まで以上に不可欠になってくることは確実です。本当に資金繰りが行き詰まる前に、策定を開始しましょう。

今すぐ解決の

アドバイスをいたします。

お気軽にお問い合わせください。Tel. 044-223-6871

- お問い合わせへ進む

- 課題解決チャートはこちら

質問に答えていくだけで課題を明確にし、解決へと導きます。

-

資金調達や金融機関対応…

「財務のプロ」に任せてみませんか?財務顧問のすすめ

中小企業の社長は多忙です!

社長にとっての大きな役割は、なんといっても「資金繰り」。資金が無ければ、人材が確保できませんし、仕入や投資もできません。会社の運営も成長も無いということになります。また大半の中小企業では、社長は一番優秀な営業マンであり、一番優秀なプレゼンターでもあります。

会社の業績が厳しくなると、当然ながら資金繰りが悪化します。社長は、資金繰りを維持するために、金融機関に借入の申し込みをするのですが、業績が悪化している局面で、新規の資金を調達するのは至難の業です。何度も何度も金融機関に足を運んだり、銀行から要求された業績改善計画や資金繰り計画等、多くの資料を作成したりしなければなりません。

社長が、資金調達に時間を割いていると、一番の営業マンやプレゼンターがいなくなるわけですから、会社の営業活動は停滞してしまいます。すると、ますます業績が悪化して、また社長は資金繰りに奔走する・・・正に悪循環です。

この事態を打開するには、どうすえばいいのでしょうか。

弊社がおすすめするのは、「財務顧問」を活用することです。財務顧問は、金融機関との交渉や、銀行から要求された資料を「迅速に、正確に、適切に」作成することのできる、言わば「財務のプロ」。こんな人材がいれば、社長の資金調達に要する時間は激減し、本業の立て直しのために、営業活動やプレゼンに邁進することができます。それにより、業績が徐々に回復し、資金繰りもどんどん楽になる・・・という好循環の実現も可能です。

弊社では、財務顧問の派遣は当然のこと、総務や経理の人材のアウトソーシングまで、様々なサービスを展開しております。ぜひ、ご活用をご検討下さい。

今すぐ解決の

アドバイスをいたします。

お気軽にお問い合わせください。Tel. 044-223-6871

- お問い合わせへ進む

- 課題解決チャートはこちら

質問に答えていくだけで課題を明確にし、解決へと導きます。

-

コロナ関連融資の返済に

-

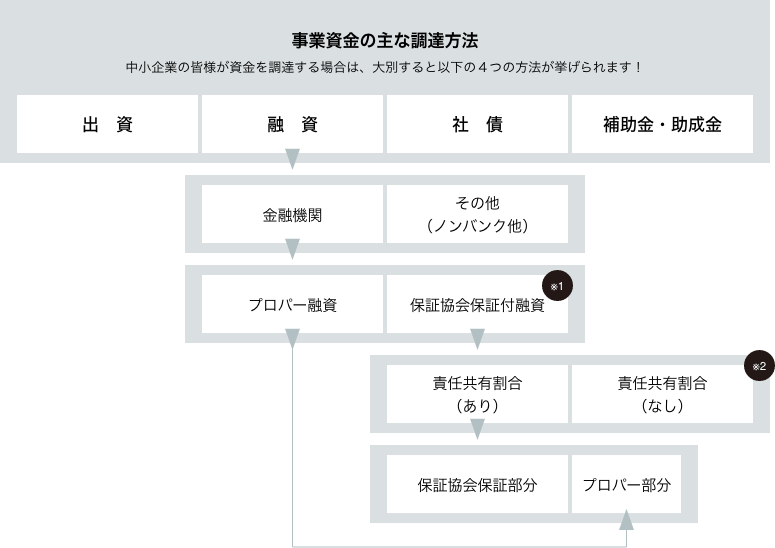

中小企業の資金調達の方法について

中小企業の資金調達の

方法について

- 条件外担保に注意

制度融資|無担保保証|有担保保証 - 平成19年10月1日以降、「責任共有制度」が導入 され、従来の保証協会100%保証だけでなく、金融機関の責任割合保証(プロパー部分)が創設された。

- 条件外担保に注意

-

保証協会保証付とプロパー融資について

保証協会保証付きと

プロパー融資について「中小企業の

資金調達の方法について」金融機関に融資の申込みをする場合、「保証協会保証付き融資」と「プロパー融資」に大別されます。

「保証協会保証付き融資」の場合、万が一、借主の返済が滞った場合、借主に信用保証協会が金融機関に「立替払い」を行います。これに対して、借主は、金融機関に支払う利息以外に保証協会に対して、「保証料」を支払うことになります。

保証協会保証付き融資においては、原則として、法人代表者以外の連帯保証人は必要ありません。

保証協会保証付き融資の種類については、「無担保保証融資」と「有担保保証融資」に大別されます。

また、責任共有割合の「あり」「なし」についても分かれています。

責任共有割合「あり」の場合、金融機関責任共有部分は「金融機関プロパー融資」に属することになります。

「金融機関プロパー融資」は、「保証協会保証付き融資以外」と「保証協会保証付きにおける責任共有割合融資の金融機関責任共有部分」を指すことになります。 -

保証について

保証について

保証とは、債権者との間で、債務者が借入金を返せなくなった時に債務者に代わって返済することを意味します。

債権者としては、債務者に不測の自体が生じて債務の弁済を履行できなくなった時、債務の弁済を保証人に請求・履行させることで、債権保全を図る意味があります。保証人を立てるメリット・デメリット

- 債権者:保全強化のメリット

- 債務者:債務履行の迅速化のメリット(借入しやすくなる)

- 保証人:メリットなし、保証債務の単なる増加でデメリット

保証の種類

保証の種類は下記の2種類があります。

- ①単純保証:催告の抗弁権あり/検索の抗弁権あり

- ②連帯保証:催告の抗弁権なし/検索の抗弁権なし

では、上記2種類の保証の違いは何なのでしょうか。

それは、①催告の抗弁権 と ②検索の抗弁権 の有無です。- 催告の抗弁権とは~民法452条に規定されるもので、

【保証人に弁済請求する前に債務者の財産に請求するよう」に言える権利 - 検索の抗弁権とは~民法第453条に規定されているもので、

「保証人に弁済請求する前に債務者の財産を先に請求するよう」に言える権利

通常保証と言えば、一般的には「連帯保証」を指すことが多い!

-

保証人の変更・脱退は可能か

保証人の変更・脱退は

可能か企業が金融機関から借入を行っている場合、その借入金について代表者は連帯保証人になっていることが一般的です。では、複数名で連帯保証人となっている場合、連帯保証人の変更・脱退は可能なのでしょうか。

連帯保証人となっている場合、

- ①会社の退職をもって、当然にして保証人の変更・脱退できません。

⇒当該金融機関の同意により変更・脱退が可能となります。

では、同意なしで連帯保証人を外れる方法はないのでしょうか。

- ②当該借入金の全額返済をもって当然に連帯保証人から外れることができます。

- ③連帯保証人となっている借入金の借換により連帯保証人から外れる可能性もあります。

以上をまとめると、連帯保証人から外れる場合の方法としては、

- ①金融機関の同意をもって外れる

- ②当該借入金の完済をもって外れる

- ③借換など新たな契約にすることで、連帯保証人の変更を行う

が挙げられる。

- ①会社の退職をもって、当然にして保証人の変更・脱退できません。

-

なぜ経営(改善)計画書策定が必要なのか

なぜ経営(改善)計画書

策定が必要なのかそれは、大きく分けると2つの理由からです。

- ①銀行は「決算書」以外に御社のことをあまり理解していない!

- ②返済緩和等「要注意先以下基準に該当する可能性のある貸出条件緩和債権は、銀行の決算処理の関係で引当処理を行うこと(自己査定)から経営改善計画の策定を義務づけていることが挙げられます。

①銀行は「決算書」以外に御社のことをあまり理解していない!

若干大袈裟な表現かと思いますが、概ね決算書の数値以外については、担当者をはじめ、理解していない場合が多いのが実情です。一部の優良企業は、そのことを踏まえて「必ずと言っていいほど」決算報告や決算説明と称して「事業報告」を行います。これは、企業規模が大きいこともありますが、年度間の方向性や資金調達需要を明示するなどの意味があります。また、これらのことをすることで、銀行員は「〇〇会社さんはしっかりした企業」と感じますし、書類として形として残すことは、銀行にとって重要な資料となります。

②返済緩和等「要注意先以下基準に該当する可能性のある貸出条件緩和債権は、銀行の決算処理の関係で引当処理を行うこと(自己査定)から経営改善計画の策定を義務づけていることが挙げられます。

これにより「債務者区分」=「引当」を行う際の重要な根拠資料となっています。よって、経営改善計画は、「金融機関の求めるレベルの書類」であることが必要であり、計画の進捗状況についても、確認しており、「経営改善計画」の策定や進捗状況の報告は、極めて重要なものとなっています。

新規融資を申し込む場合や返済緩和を依頼する場合は、必ず「経営(改善)計画書」を作成することが、銀行取引を円滑にする一番重要な要素と言えます。

- 融資依頼文書

- 経営(改善)計画書

- 決算報告書

-

格付けとは何か

格付けとは何か

格付けとは、銀行用語において「信用格付け=信用判定」を意味します。(以下信用判定と記載)

信用判定する理由としては、①貸出条件を規定するため ②銀行の引当処理を行うため などが一番の理由です。信用判定は、銀行毎のルールにより違いはありますが、毎年「決算後6か月以内」に行っていることが多いです。もちろん、新規取引先であれば、その時点で行います。では信用判定とはどのような形で行うのでしょうか。

- 信用判定 = 財務判定 + 非財務判定

財務判定とは、決算書に基づき、財務分析を行い、一般的にはスコアリング方針がとられています。

例えば、自己資本比率 〇〇点、流動比率 〇〇点、経常収支比率 〇〇点 等非財務判定とは、財務判定以外の要素をスコアリングし、信用判定の要素としています。

業界 〇〇点、業界地位 〇〇点、後継者の有無 〇〇点 等財務判定と非財務判定の配点は、財務判定のスコアリング配分が大きいことが一般的です。

これらの数値化された点数を企業属性「信用判定A先、B先、C先、、、等」に区分して運用しています。(信用格付けの前提として、債務者区分を規定し、その上で企業属性に展開しています)

信用判定区分により、①貸出総枠の決定 ②信用貸出区分の決定 ③金利条件の設定 ④融資の可否 等に反映されますので、銀行取引においては、極めて重要な要素となっています。

-

貴社の債務者区分をしっていますか

貴社の債務者区分を

しっていますか債務者区分とは、借入を行っている(貸出する)企業の属性を区分する重要な要素です。以前「金融庁の金融検査マニュアル(別冊)」において各債務者区分を規定していました。現在は、各銀行毎の運用に変更されている可能性もありますが、基本的な考え方に変更はないものと思われます。

- 「債務者区分」

- 〇正常先 〇要注意先 〇破綻懸念先 〇実質破綻先 〇破綻先

大まかな債務者区分については、「破綻懸念先」「実質破綻先」「破綻先」を区分したのち、「要注意先」でない債務者区分を「正常先」と区分します。

特に「要注意先区分」に該当するかどうかについては「要注意先以下基準」が規定されています。

〇債務超過先 〇赤字先(銀行毎に営業赤字、経常赤字、その期間等) 〇貸出条件緩和債権先

つまり、上記に該当する場合は、「実態を総合的に勘案した上で」要注意先以下基準かどうかを検討することになります。

一般融資を受ける際については、「正常先」か「要注意先」に限られてきます。

融資の可否、貸出条件(金利・担保・保証)については、正常先>要注意先 となっています。

また、正常先でも、格付け(信用判定)の高い先について、有利な形となっています。- 詳細な債務者区分については、弊社発行「金融機関取引マニュアル」をご覧ください。(お問合せください)

-

資金使途

資金使途

~融資を受けるには理由がいる~

中小企業の経営者の皆様で、大多数の方が「銀行から借入」を行ったことがおありかと思います。

実際に融資に申込みに行かれた時に、必ず「聞かれる」若しくは「書いたことがある」ことがあります。それは「資金使途」を聞かれているのです。

資金繰りが厳しければ、厳しいほど、「お金が足らないから」と融資に相談にいかれる方がおられますが、銀行の担当者は、恐らく「儲かっていない」とか「先行き不透明」などなど、その時点で、若しくは話している中で、「融資拒絶」への準備を始めることになっています。

では、「融資を受けられた方」との違いは何なのでしょうか。

それは、

- ①御社の企業内容(事業内容)を理解することが出来た。

=融資するにあたり、上司に説明するだけの情報を得ることが出来た。 - ②資金使途が明確であった。

=上司に聞かれた時に、抗弁するだけの資金使途=融資する理由が挙げれた。 - ③金融取引バランスを崩すほどの融資額ではなかった。

=他行返済資金や断トツメイン、保全バランスにおいて説明できる範囲であった。

ことが挙げられます。

資金使途の種類

資金使途とは一体何なのでしょうか。それは、大きく分けると下記の2種類になります。

- ①設備資金

- ②運転資金

設備資金と運転資金の特徴

設備資金:借入額 大、担当者の貸しやすさ 中、実際の貸出件数 少

運転資金:借入額 中、担当者の貸しやすさ 大、実際の貸出件数 大上記傾向は、設備資金は借入使途が極めて明確であるものの(=貸しやすさ中)、

問題点① 金額が大きくなる傾向がある

= 実際の貸出件数が少なくなる問題点② 申し込む銀行が貸出する明確な理由付けが難しい

= 同上問題点③ 金額と購入設備の効果が与える事業生産性

= 返済財源が判りづらい

= 御社のことをよく理解していない担当者が踏み込みづらいといった問題点があります。

また、運転資金においても、

問題点① 具体的な使途が書類上(決算上)では判りづらいものの、 問題点② 金額的には大きな金額になりづらい(事業継続後であれば)

= 貸しやすさ 大問題点③ 一般的なサイクルでの申し込みであれば、拒絶しにくいものの、担当者の好き嫌いに左右されがちな傾向にある

= 貸出件数 大といった問題点があります。

融資申込する際のポイント

- ①御社の良い情報を銀行担当者に理解させる必要があり、

- ②資金使途をはっきりさせて、

- ③返済財源を明らかにして、返済が十分可能であるということを説明し、

- ④担当者が上司に稟議を挙げやすい状況を作ればよいのです。

- ①御社の企業内容(事業内容)を理解することが出来た。

-

設備資金とは?

設備資金とは?

設備資金とは、事業用設備に投下される資金を指します。設備資金は、特に製造業を中心として企業の発展・事業展開に必要であるものの、投下した資金が固定化しやすく、財務状況の悪化を招きやすいことも事実です。

つまり、設備=モノ に投下するので、急激な環境変化への対応は難しく、固定費が増加する傾向にあります。

では、設備資金とは具体的にどのような投資があるのでしょうか。

それは、

- ①拡大投資

- ②代替投資

- ③合理化投資

- ④新規多角化の投資

- ⑤研究開発

などが挙げられます。

設備資金申込時のポイント

- (1)投資目的と投資効果

- (2)設備計画の策定

- (3)資金調達計画の策定

(1) 投資目的と投資効果について

投資するということは、事業発展上必要なものです。だからこそ、投資する目的と投資効果は聞かれます。

- 【目的】

- 売上に寄与する = 売上

- 生産性に寄与する= 原価・粗利

- 経費に寄与する = 販管費

- 【目的】に関連する指標

- ①比率による測定:決算上における定性分析

- ②限界利益による測定:損益分岐点

- ③投資回収による測定

- ④投資利益率による測定

設備計画の策定ポイント

設備投資を行う場合、下記の点を踏めて設備投資計画を策定すると効果的です。

- ①販売計画の検証

- ②投資時期の検証

- ③立地条件の検証

- ④設備内容の検証

- ⑤人員内容の検証

- ⑥投資額の検証

-

運転資金

運転資金とは?

運転資金とは、設備資金を除く資金を指すといって間違いはないでしょう。ただし、運転資金といってもその具体的な使途は多岐にわたることから、銀行はその具体的使途を重要視しています。

つまり【なぜお金が必要なのか】ということです。

銀行の重要検証ポイント

- ①なぜ資金が必要なのか

- ②必要額は妥当か

- ③返済財源は何か

- ④調達手段は妥当か(自行対応は妥当か)

運転資金の種類

運転資金の種類はおおまかには、下記に区分されます。

- ①必要事情(資金使途)、金額が確認できる運転資金

- ②必要事業(資金使途)、金額を検証する必要がある運転資金

①必要事情(資金使途)、金額が確認できる運転資金

- ①商材購入資金

- ②不良債権補填資金

- ③季節資金

- ④年末資金

- ⑤決算資金

- ⑥つなぎ資金

- ①~⑥は、主に契約書、商習慣、決算資料からのトレンド、資金繰り表で確認します。

②必要事情(資金使途)、金額を検証する必要のある運転資金

- ①経常運転資金

- ②増加運転資金

- ③赤字補填資金

- ④受取・支払条件変更による資金

- ⑤各種返済しわ補填資金

- ①~⑥は、主にⅭF表や資金繰り表など総合的に検証します。

必要事情(資金使途)、金額が確認できる運転資金については、対応する資料を確認し、銀行の格付け、シェア、取引方針により決定するものですが、必要資金(資金使途)、金額を検証する必要のある運転資金については、銀行としての取組姿勢や取引バランス(保全)等総合的に加味して融資可否を判断することが多いことが特徴です。

私達について

マイルストーンとは、「道しるべ」。

皆様方の道しるべとなることを理念に掲げ、創業支援から成長支援、再生支援まで、全ての案件に全力で取り組み、お客様に満足して頂く。それが、マイルストーン・コンサルティング・グループです。

経済産業省認定 経営革新等支援機関となっております。

サービス紹介 Services

-

資金調達・資金繰り支援

資金調達時の資料作成を初め、リスケジュール(返済緩和)や債権放棄に至るまで、幅広いご支援を行います。

View More

-

ファクタリングサービス

近時、比較的容易な資金調達手段として広まってきたファクタリング。コンサルティング会社だからこそ出来る、新しいカタチのファクタリング「Quick Payment」をご提供致します。

View More

-

生命保険・損害保険

様々な保険商品の中から最もお客様のニーズに合った商品を複合的にご提案します。

View More

-

総務アウトソーシング

突然の退職や休職、労務問題の煩わしさに対し、総務・経理部門をアウトソーシングしてみてはいかがでしょうか。

View More

-

税務会計サービス

事業承継、M&A、事業再生に関わる税務対策に至るまで、様々な側面から御社の税務対策をサポートいたします。

View More

-

人事・労務・

研修サービス企業の成長の鍵は人財です。今こそ人財を活かして企業のキャッシュエンジンにしませんか。

View More

-

補助金・助成金

獲得支援各種助成金・補助金に関する情報提供や申請書類作成についてサポートいたします。

View More

お客様の声 Voice

弊社のサービスをご利用いただいたお客様の声をご紹介いたします。

-

資金調達

01.創業期から現在まで

建設・運搬業を10年前に創業しました。創業時では、創業補助金の獲得と創業資金の調達をしていただきました。その後、順調に事業拡大をする中で、「資産背景がない中で」、弊社の事業を「決算報告書」を毎年提出することで、弊社事業を十分理解いただき、円滑な経常資金を調達することが出来ました。継続的にアドバイスをいただくことで、様々な経営課題を解決することが出来ています。有難うございます。

-

補助金申請

02.新事業展開補助金活用

プラスチック成型製造業を経営しています。

新しい機械装置を導入して、付加価値の高い分野に進出するにあたり、ものづくり補助金のサポートと資金調達のサポートをしていただきました。特に、新事業展開にあたり、書類のサポートだけでなく、社員説明会を開催していただくなどして、全社一丸となって取り組むことが出来ました。今では、弊社の主力業務にまで成長することが出来ました。